Uw jaarruimte

U mag van de belastingdienst niet onbeperkt geld storten op uw pensioenrekening. Er geldt een maximum: uw jaarruimte. Deze kunt u heel eenvoudig zelf berekenen. Met onze handige tool. Kinderspel als u 10 minuten de tijd neemt.

Veelgestelde vragen

- Uw belastingaangifte 2017 voor de gegevens over uw inkomen in 2017

- Het UPO (‘Uniform Pensioen Overzicht’) 2018, dat u in 2018 per post ontvangt van het pensioenfonds of de pensioenverzekeraar van uw werkgever(s) in 2017

- De stortingen die u in 2018 al op uw Brand New Day pensioenrekening of andere lijfrenterekeningen of –polissen heeft gedaan

- 17% van je inkomen in 2017 (maximaal € 101.519,-) minus € 11.996,- (AOW franchise).

- Maximaal € 7.167,- als u aan het begin van 2018 jonger was dan 56 jaar.

- Maximaal € 14.152,- als u bij de start van 2018 ouder was dan 56 jaar

- De uitkomst van de optelsom van nog niet benutte jaarruimtes in de voorliggende 7 kalenderjaren.

Wat is de jaarruimte?

De jaarruimte is het maximale bedrag dat u van de Belastingdienst per kalenderjaar op uw pensioenrekening mag storten. Die jaarruimte is voor iedereen verschillend, omdat het afhangt van uw belastbare inkomen en het pensioentekort in het jaar daarvoor.

U kunt uw jaarruimte gemakkelijk zelf berekenen. Hiervoor heeft u uw belastingaangifte en UPO (‘Uniform Pensioen Overzicht’) over 2018 nodig. Het UPO 2018 ontvangt u ergens dit jaar ontvangen van het pensioenfonds of de pensioenverzekeraar van de werkgever(s) waar u in 2017 werkte. Had u in 2017 geen werkgever? Dan heeft u natuurlijk geen UPO nodig. Had u meerdere werkgevers? Dan heeft u het UPO van elke werkgever nodig. Heeft u in 2018 al gestort op een Brand New Day pensioenrekening of andere rekeningen of polissen voor een aanvullend pensioen (‘lijfrente’)? Dan heeft u die bedragen ook nodig.

Hoe bereken ik mijn jaarruimte?

U berekent uw jaarruimte gemakkelijk zelf met onze handige tool. Hiervoor heeft u de onderstaande gegevens nodig.

Benodigde gegevens

Had u geen werkgever in 2017? Bijvoorbeeld omdat u zelfstandige bent? Of bouwde u bij uw werkgever in 2017 geen collectief pensioen op? Dan heeft u geen UPO en heeft u die dus ook niet nodig. Had u in 2017 meerdere werkgevers waar u collectief pensioen opbouwde? Dan heeft u het UPO van elk pensioenfonds of verzekeraar nodig.

Hoeveel is de maximale jaarruimte?

De maximale jaarruimte die u in 2018 op uw pensioenrekening mag storten, is € 12.362 (2018). Deze maximale jaarruimte bereikt u pas als uw belastbare inkomen in 2017 minstens € 105.075 was en u in 2017 helemaal geen pensioen via een werkgever heeft opgebouwd. En vanzelfsprekend moet u de inleg die u dit jaar al op uw Brand New Day pensioenrekening of andere lijfrenterekeningen en -polissen gestort heeft, hierop in mindering brengen. U kunt uw jaarruimte gemakkelijk zelf berekenen.

Ik ben ZZP'er. Hoe groot is mijn jaarruimte?

Eenmanszaak of VOF

U kunt uw jaarruimte gemakkelijk met de tool op onze site berekenen. De hoogte van uw jaarruimte is afhankelijk van uw belastbare inkomen in 2018, van een eventuele toevoeging (‘dotatie’) aan de OR (‘Oudedags Reserve’), van eventuele stortingen op uw Brand New Day pensioenrekening en andere lijfrenterekeningen dit jaar én of u in 2017 (tijdelijk) bij een werkgever collectief pensioen heeft opgebouwd. De maximale jaarruimte is € 12.362 (2018).

Brand New Day heeft voor ZZP’ers een speciale ZZP pensioenrekening. Hierop kunt u ook uw FOR en stakingswinst onderbrengen of afstorten. En natuurlijk bent u nooit verplicht om geld te storten op uw ZZP pensioenrekening. Wilt u meer weten? Vraag het ons gerust!

DGA

Heeft u een eigen BV? En bouwt u pensioen op bij een verzekeraar? Dan heeft u voor het berekenen van uw jaarruimte het jaaroverzicht van uw verzekeraar of accountant nodig.

Voor welke datum moet het geld op mijn pensioenrekening staan?

Om de storting in 2018 te mogen verrekenen bij uw belastingaangifte over 2017, dient het geld uiterlijk op 31 december 2017 op uw pensioenrekening bij Brand New Day te zijn bijgeschreven. Maar laat het gezien de feestdagen niet op het laatste moment aankomen! Wilt u dat het geld begin januari belegd wordt? Zorg dan dat het geld uiterlijk op 27 december op uw rekening is bijgeschreven.

Hoe groot is het belastingvoordeel?

Met het geld op uw pensioenrekening heeft u mogelijk dubbel belastingvoordeel. Enerzijds hoeft u niet elk jaar de vermogensrendementsheffing van tussen 0,61% en 1,61% te betalen. Anderzijds kunt u de inleg (met een maximum van uw jaarruimte) verrekenen met uw inkomstenbelasting.

Voordeel vermogensrendementsheffing

Het geld op uw pensioenrekening is vrijgesteld van ‘vermogensrendementsheffing’. Als u méér dan € 30.000 (2018) aan spaargeld en beleggingen heeft (of samen met uw fiscale partner meer dan € 60.000 (2018), betaalt u over het meerdere elk jaar tussen 0,61% en 1,61% belasting. Misschien denkt u

tussen 0,61% en 1,61% per jaar, daar word ik niet rijk van

. Nou, dat is wel zo. Vergelijk het met tussen 0,61% en 1,61% meer spaarrente over een lange periode, dat tikt behoorlijk aan. Dat kunt u in het voorbeeld hiernaastonderstaande voorbeeld zien.

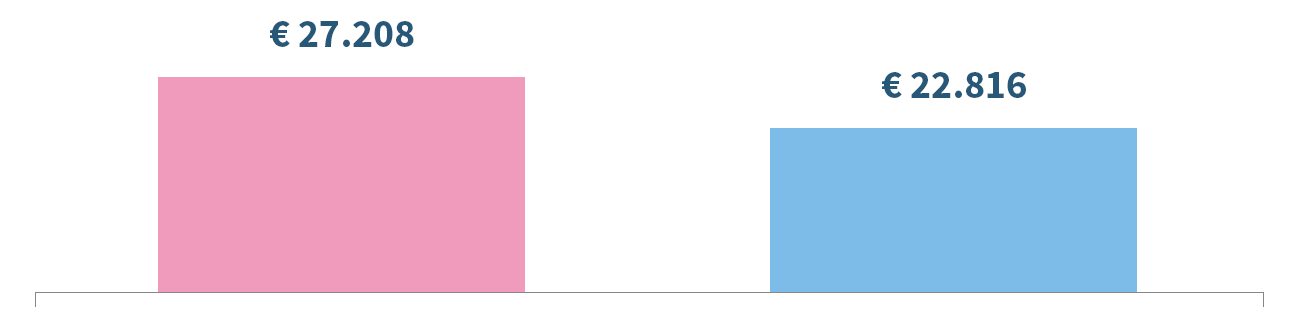

Wat scheelt dat nou, die vermogensrendementsheffing?

De kleine lettertjes: Inleg éénmalig € 10.000, rekenrendement 6,2% (50% aandelen, 50% obligaties), exclusief afsluitkosten, looptijd van 30 jaar, geen automatische risicoafbouw en tussentijdse herbalancering, uitgaande van een vermogensrendementsheffing van 0.86%. Bovenstaande berekening is een indicatie en geen garantie of zekerheid. U kunt er geen rechten aan ontlenen. De werkelijke teruggave is afhankelijk van uw persoonlijke situatie. .

Voordeel inkomstenbelasting

Het geld dat u (met een maximum van uw jaarruimte) op uw pensioenrekening stort, kunt u verrekenen met uw inkomstenbelasting. U krijgt komend jaar dus een flink deel van uw storting terug van de Belastingdienst. Daar staat tegenover dat u over de uitkering later wél inkomstenbelasting moet betalen. Als uw totale pensioeninkomen dan lager is dan uw huidige inkomen en u daardoor in een lagere belastingschijf valt, is dit voordelig.

In het fictieve voorbeeld hiernaasthieronder ziet u hoeveel van de inleg u terugkrijgt. Let erop dat dit een voorbeeld is: hoeveel u terugkrijgt, is natuurlijk afhankelijk van uw persoonlijke situatie.

Hoeveel krijgt u terug van de Belastingdienst?

| Salaris € 35.000 | Salaris € 70.000 | |

|---|---|---|

| Inleg | € 250 per maand | € 250 per maand |

| Belastingteruggave | € 103 | € 130 |

| U betaalt werkelijk | € 147 | € 120 |

| Inleg | € 12.000 éénmalig | € 12.000 éénmalig |

| Belastingteruggave | € 4.902 | € 6.234 |

| U betaalt werkelijk | € 7.098 | € 5.766 |

De kleine lettertjes: Let op: bovenstaande belastingteruggave is een goede indicatie. De werkelijke teruggave is afhankelijk van uw persoonlijke situatie. Over de uitkering betaalt u inkomstenbelasting.

Hoe krijg ik het geld terug van de Belastingdienst?

Het geld dat u op uw pensioenrekening stort, krijgt u deels weer terug van de Belastingdienst. Dit kan direct, bij elke maandelijkse storting, of achteraf, als u uw belastingaangifte over 2018 doet.

Direct elke maand verrekenen

Wilt u in 2018 elke maand direct uw inleg met de Belastingdienst verrekenen? Dat gaat vanaf dit jaar anders dan in voorgaande jaren. Via de website van de Belastingdienst logt u met uw DigiD in op Mijn Belastingdienst. In het tabblad Inkomstenbelasting kunt u op Belastingjaar 2018 klikken. Selecteer vervolgens de optie 'Ik wil een voorlopige aanslag inkomstenbelasting aanvragen of wijzigen'.

Achteraf verrekenen

U kunt ook wachten en uw inleg in 2019 bij uw belastingaangifte over 2018 invullen. Dan krijgt u in één keer het bedrag terug van de Belastingdienst.

Kan ik nog de jaarruimte van vorig jaar en eerdere jaren storten?

Ja, als u de afgelopen jaren geen of te weinig pensioen hebt opgebouwd, mag u van de Belastingdienst een ‘inhaalslag’ maken. U mag uw ‘reserveringsruimte’ benutten: de optelsom van de niet-benutte jaarruimtes van de jaren 2011 tot en met 2017. Het maximale bedrag dat u in 2018 als reserveringsruimte op uw rekening mag storten, is € 7.167 (2018). Maar in sommige situaties is dit maximum lager. Als u op 1 januari 2018 56 jaar of ouder was, is het maximum € 14.152 (2018). Is uw totale reserveringsruimte hoger dan die € 7.167 (2018) of € 14.152 (2018)? Dan mag u de rest in de komende jaren benutten. Let op: benut altijd eerst de reserveringsruimte uit het oudste jaar. Kijk voor meer informatie of het berekenen van de reserveringsruimte op de website van de Belastingdienst.

Hoe bereken ik mijn ‘reserveringsruimte’?

De reserveringsruimte kunt u door uw accountant of fiscalist laten berekenen. Maar u kunt het natuurlijk ook zelf berekenen op de website van de Belastingdienst.

Als u de afgelopen jaren geen of te weinig pensioen heeft opgebouwd, mag u van de Belastingdienst een 'inhaalslag' maken. U mag uw 'reserveringsruimte' benutten: de optelsom van de niet-benutte jaarruimtes van de jaren 2011 tot en met 2017. Het maximale bedrag dat u in 2018 als reserveringsruimte op uw rekening mag storten, is € 7.167 (2018). Maar in sommige situaties is dit maximum lager. Als u op 1 januari 2018 56 jaar of ouder was, is het maximum € 14.152 (2018). Is uw totale reserveringsruimte hoger dan die € 7.167 (2018) of € 14.152 (2018)? Dan mag u de rest in de komende jaren benutten. Is uw totale reserveringsruimte hoger dan die € 7.110 (2017) of € 14.039 (2017)? Dan mag u de rest in de komende jaren benutten. Let op: benut altijd eerst de reserveringsruimte uit het oudste jaar. Kijk voor meer informatie of het berekenen van de reserveringsruimte op de website van de Belastingdienst.

Zelf berekenen

De reserveringsruimte bestaat uit 7 jaarruimtes. Deze hebben alle hun eigen formule:

2011: 17,0% x (inkomen 2010 - € 11.631) - (7,5 x A) - F

2012: 17,0% x (inkomen 2011 - € 11,829) - (7,5 x A) - F

2013: 17,0% x (inkomen 2012 - € 11,829) - (7,5 x A) - F

2014: 17,0% x (inkomen 2013 - € 11,829) - (7,5 x A) - F

2015: 13,8% x (inkomen 2014 - € 11.936) - (6,5 x A) - F

2016: 13,8% x (inkomen 2015 - € 11.996) - (6,5 x A) - F

2017: 13,3% x (inkomen 2016 - € 12.032) - (6,5 x A) - F

Door de uitkomsten bij elkaar op te tellen, berekent u uw reserveringsruimte. Ook voor de reserveringsruimte geldt een maximum. In 2018 is het maximum het laagste bedrag van de volgende vier berekeningen:

Voor u stort, moet u dus de berekeningen hierboven maken. Het laagste bedrag is het maximum dat u aan reserveringsruimte mag aftrekken bij uw belastingaangifte over kalenderjaar 2018.

Mag ik méér storten dan alleen mijn jaar-en reserveringsruimte?

Ja, maar dat is financieel niet verstandig. U mag maximaal uw jaar- en/of reserveringsruimte verrekenen met uw inkomstenbelasting. Stort u meer? Dat is om een paar redenen niet aan te raden. Allereerst mag u het meerdere niet verrekenen met de inkomstenbelasting. Bovendien staat het bedrag geblokkeerd op uw pensioenrekening: u kunt het niet zonder boete opnemen. En ten slotte moet u met het geld straks een inkomen aankopen waar u dan wél inkomstenbelasting over moet betalen. Stort dus nooit meer dan uw jaar- en/of reserveringsruimte op uw rekening.

Saldoverklaring Belastingdienst

Heeft u teveel gestort? Dan kunt u bij de belastingdienst een ‘saldoverklaring’ aanvragen. Met de saldoverklaring kunt u later, bijvoorbeeld als u de uitkering aankoopt, aantonen dat over het teveel gestorte bedrag (met een maximum van € 2.269 (2018) per jaar) géén inkomstenbelasting verschuldigd is.

Ik heb al méér dan mijn jaarruimte gestort. Wat nu?

Heeft u al méér dan uw jaarruimte gestort? Dan kunt u bij de Belastingdienst een ‘saldoverklaring’ aanvragen. Met zo’n saldoverklaring hoeft u later, bijvoorbeeld als u de uitkering aankoopt, over het eerste deel van de uitkering geen inkomstenbelasting te betalen (met een maximum van € 2.269 (2018) per jaar).

Is het slim om een nieuwe pensioenrekening te openen?

Heeft u een pensioenrekening die in 2013 (of eerder) is geopend? En heeft u sinds 1 januari 2014 niets op die pensioenrekening gestort? Ja, het is dan slim om een nieuwe pensioenrekening te openen! Het openen van een nieuwe pensioenrekening is gratis en alle kosten en voorwaarden zijn hetzelfde. Wat dat betreft maakt het niets uit (ook ons niet). Het kost u geen cent meer of u het geld op 1 of 2 pensioenrekeningen heeft staan. Maar als u een nieuwe rekening opent, heeft u later meer keuzes.